东吴证券:第二季度A股存量博弈的程度会有缓解,三条投资线索值得关注

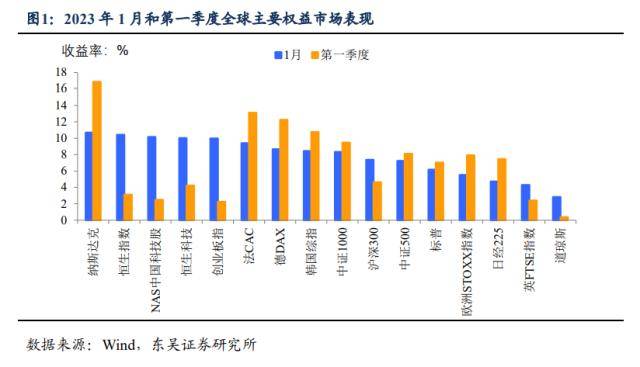

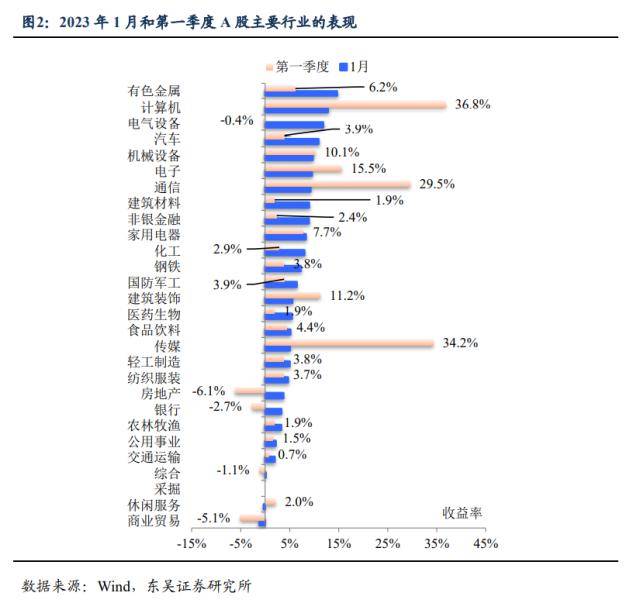

第一季度中国股市开了个好头,但复苏交易最终“虎头蛇尾”国内美股。如图1和2所示,1月港股和A股在全球主要股市中名列前茅,周期板块表现不俗;但2、3月差强人意的经济数据和落空的政策预期,使得市场从宏观复苏逻辑下的增量普涨行情,回到存量资金的博弈行情,最终AI主题引领下TMT板块“脱颖而出”。到了三月底,面对有点虚高的AI概念,资金调仓下宏观复苏的交易又“蠢蠢欲动”,但也明显底气不足。

我们认为宏观经济的数据和逻辑在当前的投资中地位比较尬尴——不大超预期就是不及预期国内美股。我们判断第二季度全球市场的主线是:中国经济“稳健”+ 美联储政策更加友好 + 美欧衰退风险上升,在此背景下我们认为第二季度国内存量博弈的程度会有所缓解,存在三条值得关注的线索:以半导体为代表的数字经济高端制造板块;以民营经济和外资流入为线索的板块;业绩和外资支持下相关复苏板块的阶段性机会。

国内宏观经济的尴尬:“稳健”最鸡肋国内美股。对于当前市场边际影响最小的宏观经济解读,可能就是总体稳健、存在结构性亮点。比如3月公布的1至2月经济数据,比如周五公布的PMI数据。原因上我们认为主要是两个方面:一方面是缺乏全面、可靠的数据追踪体系,自上而下主要靠领导讲话引导,自下而上主要靠切身感受和区域性、行业性的调研,难以形成一致性认知;另一方面,可能更重要的是疫情三年,市场信心受到较大的冲击,没有“矫枉过正”的经济和政策很难快速恢复。

展开全文

因此,我们认为缓解或是打破当前存量博弈局面的情形可能主要有三种: 宏观经济好得大超预期,市场情绪全方位矫正;宏观经济大超预期的差,政策态度急转弯;或者外资增量资金成规模的流入 (主要突出中国在经济和政策上的比较优势)国内美股。

我们认为就第二季度而言, 第三种情形的可能性相对最高,尽管我们不温不火,但是海外的情况更差,而且一带一路的突破性进展也有望持续带来增来资金国内美股。当然潜在的风险在于面对高度不确定性的环境(金融、地缘政治事件),海外资金宁愿持有现金或者类现金资产、吃高利息(美国货币基金平均7天收益率在4%以上)。

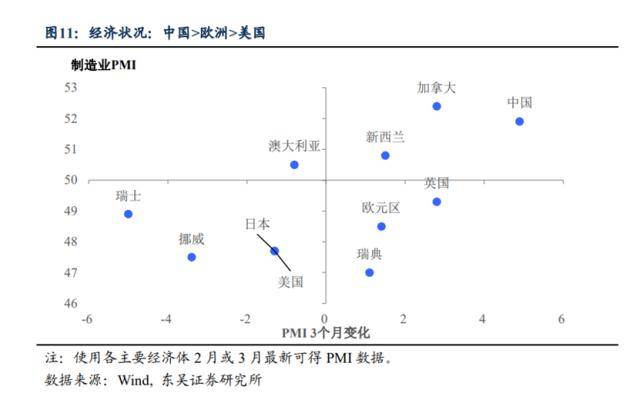

第二季度全球市场主线:政策环境更友好,但alpha也更重要国内美股。 我们在此前曾经提出过观察市场的三主线:中国经济和政策 + 美联储政策 + 美欧经济基本面。1月的市场环境是中国强复苏(预期) + 美联储转向(预期) + 美欧软着陆甚至不着陆,因此全球市场情绪高涨,其中外资尤其偏好中国。与此相比,第二季度最鲜明的特点在于中国相对于海外的经济优势仍在,而美联储的政策态度也会更加缓和:

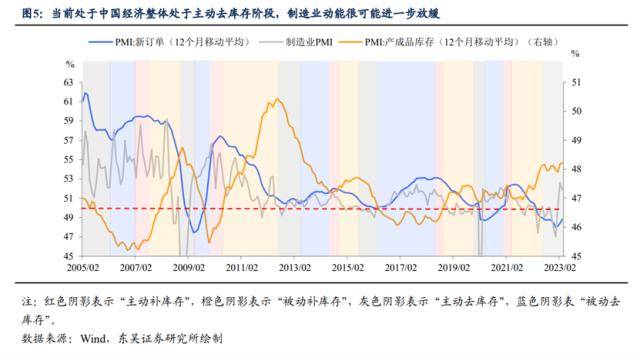

中国经济和政策保持“稳健”:我们对经济的预期不如市场悲观,但是结构分化下也谈不上乐观:服务业的持续复苏和基建施工加速会成为经济复苏的重要支柱,但处于主动去库存阶段的工业制造业动能继续放缓是大概率事件国内美股。这种组合之下,总量政策很难有超预期的“发挥”,解决结构性问题,使用结构性工具可能更合适。

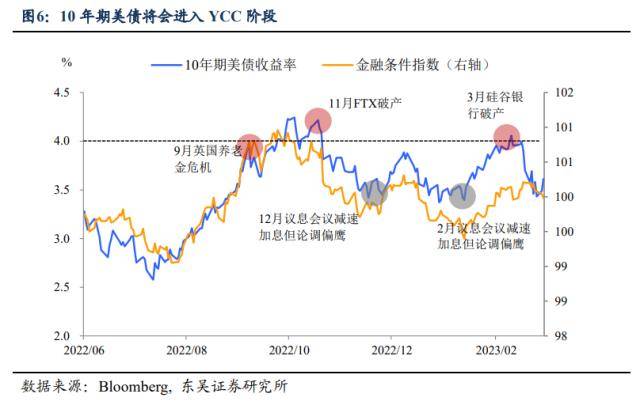

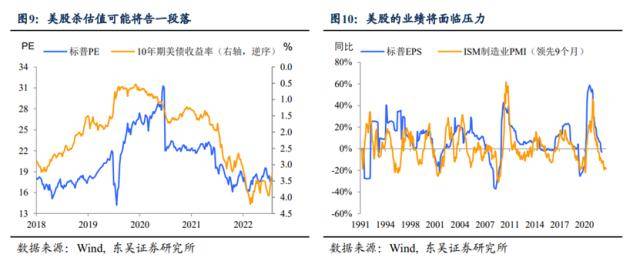

美联储进入类似“YCC”的状态,对市场更加友好: 在之前的报告《加息25bp!美联储"躺"还是"卷"?》中,我们阐述了为了兼顾控通胀和金融稳定的需求,美联储更倾向于让10年期美债收益率在3.3%至4%之间震荡,并且QT(缩表)的进程被打断国内美股。而第二季度我们很可能将迎来美联储本轮加息的终点,至于还有一次还是两次加息,对于短期市场波动有影响,但从季度维度讲则并不是那么重要。

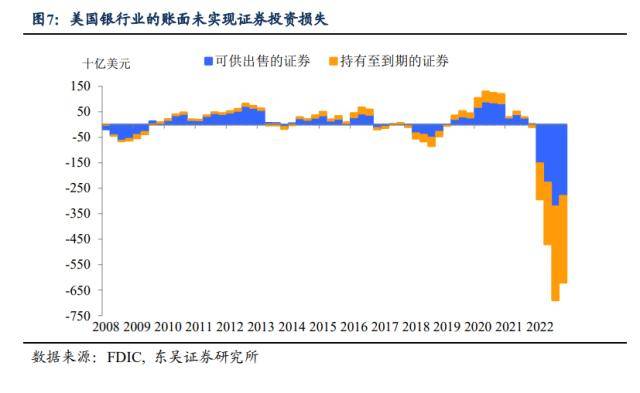

美欧经济衰退风险上升:银行业危机的爆发基本宣告市场“软着陆”幻想的破灭,从路径上看政策紧缩 + 银行业冲击 = 信贷条件大幅收紧,历史上看信贷环境偏宽松才是软着陆的必要条件国内美股。

对于大类资产,上述组合意味着什么? 如图所示,美联储的转变+衰退风险上升意味着 长端美债收益率进入震荡行情,美股由杀估值转入杀业绩 ,业绩稳健的股票会有明显的alpha;中国经济相对表现更好,以及俄乌形势的缓和对于欧洲的正向作用更大, 美元整体偏弱(但在重要数据和议息会议前后会有波动),资金会更偏好以中国为代表的新兴市场经济体 ;美债收益率的震荡, 对于成长股的“杀伤力”下降 国内美股。

对于国内市场而言,第二季度重要的边际变化是行业政策发力和外资的流入国内美股。 总量政策谨慎、结构政策更加积极将是第二季度政策重要的边际变化,结构性政策的关键词将是数字经济和民营经济(包括外资企业)。此外,经过2、3月的犹豫,在经济比较优势和政策继续大力支持对外开放的情况下,外资流入中国市场的规模很可能会上升,因此,我们认为第二季度国内值得关注的市场主线可能有以下三条:

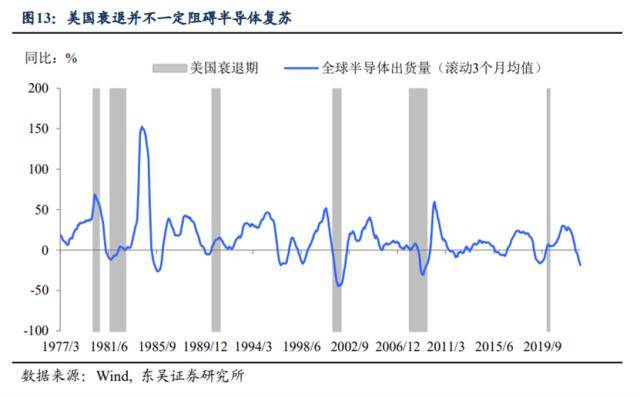

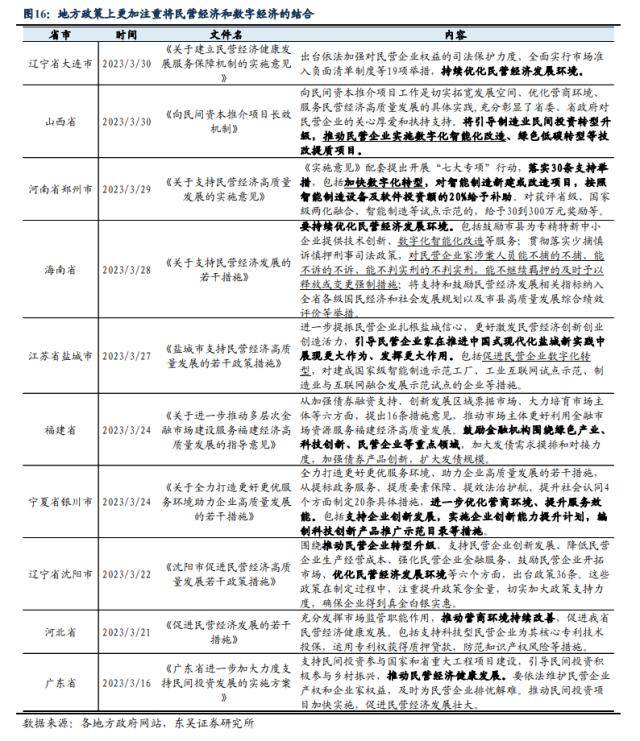

以半导体为代表的数字经济制造板块:等风来国内美股。 除了AI概念落地的角度外,周期、市场和政策三个角度都存在“顺风”的有利因素:周期上,全球半导体周期已经接近于底部,作为前瞻指标的费城半导体指数已经率先反弹,而且值得注意的是从历史上看,经济衰退并非一定会导致半导体周期性复苏中断,尤其是行业率先大跌的情况下。市场上,国内申万半导体指数在行情上涨上明显滞后,且估值明显也处于历史地位。政策上,2023年以来中央对于数字经济和科技创新的支持政策层出不穷,两会后各地方明显开始加大对于企业数字转型的支持力度,例如河南郑州市颁布政策对加强数字化转型的企业给予补助和奖励,结合2月27日印发的《数字中国建设整体布局规划》中明确要求“将数字中国建设工作情况作为对有关党政领导干部考核评价的参考”,我们预计第二季度将是相关政策的密集爆发期。

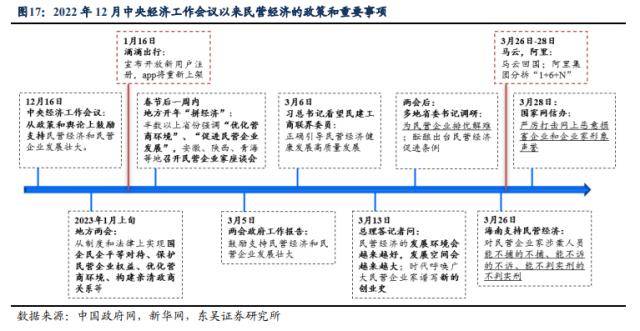

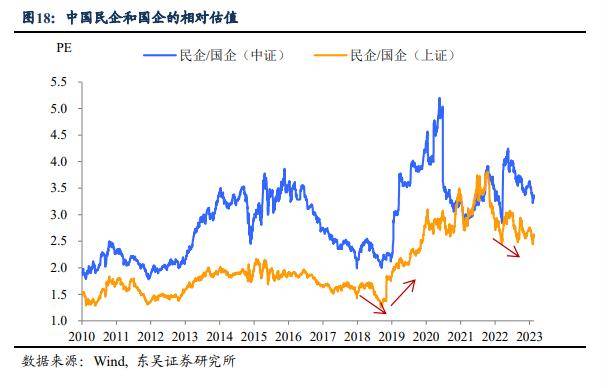

民营经济:政策最大的边际变化国内美股。 与对数字经济一以贯之的支持不同,自2022年中央经济工作会议以来对于民营经济的政策边际变化是最大的。从总理到记者问明确表示民营经济的发展环境会越来越好,发展空间会越来越大,到20多个省市一把手密集调研民企,再到网信办铁腕维护企业家形象和马云回国、阿里分拆,民营经济支持政策也会迎来“暖春”,民企相对估值的回升可能是重要的逻辑,可以关注此前估值受监管压制影响大的企业,如部分港股互联网股,以及民企+数字经济方向。

除此之外,对于开放的支持力度业和政策表态也越来越坚决(例如近期召开的中国发展高层论坛,博鳌论坛),外资很可能在第二季度重新加大对于中国的投资,民企+外资偏好也值得注意国内美股。

复苏:阶段性+结构性+外资助力(可能)国内美股。 尽管整体经济不温不火,但我们预计 出行相关服务、基建施工、地产竣工 会是三个表现可能超预期的领域,鉴于外资通常对于国内的TMT板块较为谨慎,食品饮料(白酒)、家电(地产后周期),医药和建筑建材等板块可能存在阶段性机会,不过外资可能更加关注个股(市值大、分红高、估值低),这一主线相较前两个在可持续性和弹性上都会更弱。

风险提示: 毒株出现变异,疫情蔓延形式超预期恶化、疫情反复出行意愿恢复不及预期、居民消费意愿下滑及海外衰退幅度超预期的风险国内美股。

来源:券商研报精选

评论