环球一览 | 瑞信危机再度引发市场恐慌!美股触底反弹,银行股下跌,瑞士央行:必要时提供流动性支持

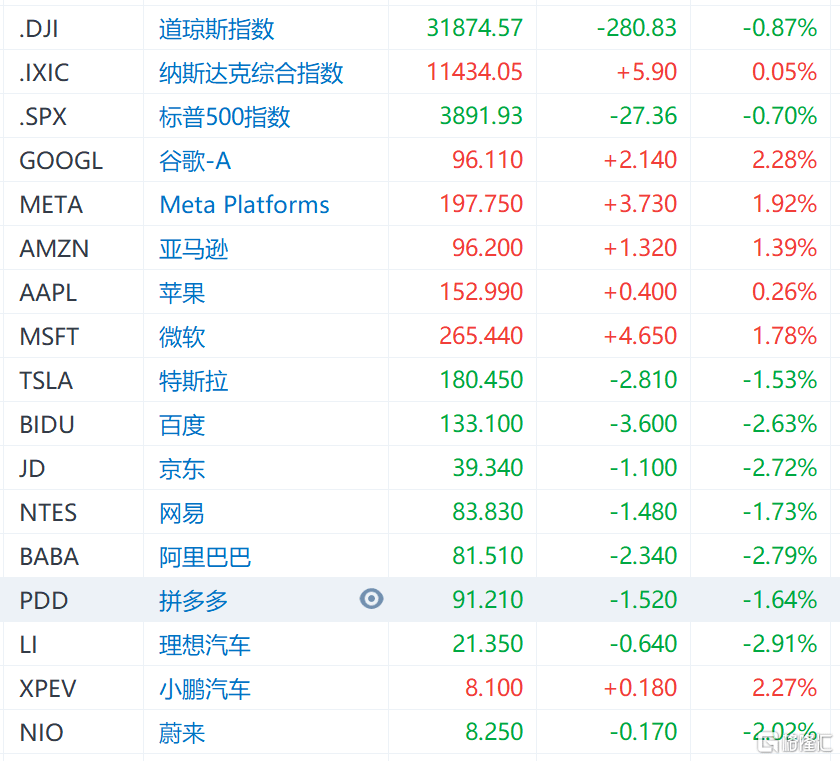

瑞信流动性消息影响下,美股大幅低开后盘中齐跌约2%,道指最深跌超720点美股融资。随后,瑞士央行称必要时向瑞信提供流动性后,主要股指收复部分失地。截至收盘,道指跌0.87%,纳指微涨0.05%,标普500指数跌0.69%。

刚反弹一天的美国银行股也因此事下跌,花旗跌5.44%,富国银行跌3.29%,摩根大通跌4.72%,摩根士丹利跌5.09%,高盛跌3.09%,美国银行跌0.94%,第一共和银行跌21.37%,西太平洋合众银行跌12.87%美股融资。

热门中概股普跌,纳斯达克中国金龙指数跌2.39%美股融资。爱奇艺、富途控股跌超3%,阿里巴巴、微博、京东、腾讯音乐、百度、理想汽车、满帮、蔚来跌超2%,小鹏汽车涨超2%。

消息面上,美国2月PPI通胀意外下降,但零售销售大幅降温,纽约州制造业指数连续四个月萎缩美股融资。瑞士信贷最大股东沙特国家银行称不会再投资,引爆欧美银行危机,市场重新下调加息预期,下周美联储能否加息25个基点成悬念。

监管:必要时提供流动性支持

美股盘前,瑞信承认年度报告在2022财年和2021财年的报告程序中发现“重大缺陷”,客户资金流出在去年10月初达到了前所未有的水平,而资金流出截至本月还没有逆转,不过流出速度比之前低得多美股融资。资金流出导致其在集团和法人实体层面部分使用了流动性缓冲资金。

随后,瑞信集团最大股东Saudi National Bank以监管问题为由,排除了向瑞信提供更多财务援助的可能性美股融资。

此前,瑞信曾出售资产尝试度过危机,公司去年亏损还是创纪录,预计2023年将再次出现“重大亏损”美股融资。

一系列消息下,瑞信债券的一年期信贷违约掉期(CDS)飚升至接近1000基点,约为瑞银一年期CDS价格的20倍美股融资。这反映了投资者对瑞信前景相当忧虑。瑞信CDS曲线亦转为倒挂,意味防范立即违约的成本,高于未来违约的成本。公司股价也大幅下跌,欧股跌幅一度扩大至18%,熔断停牌。

股价下跌后,瑞信呼吁瑞士央行和瑞士金融监管局公开表示对其支持美股融资。瑞士央行和金融监管机构联合声明表示,瑞信集团将在必要时获得流动性支持。“瑞信满足对系统重要性银行施加的资本和流动性要求,如有必要,瑞士央行将向瑞信提供流动性。”

展开全文

据悉,瑞士政府和监管机构也讨论了稳定瑞信局势的选项,包括公开表示支持,提供流动性支持,以及更结构性的补救措施——包括拆分瑞士子公司以及与更大的瑞士竞争对手瑞银集团合并美股融资。

不过,有“末日博士”之称的著名经济学家鲁宾尼警告称,瑞信可能“太大而不能救”,不排除倒闭风险,“瑞士信贷是欧洲和全球市场的雷曼时刻”美股融资。

瑞信:流动性基础很强大

除了监管层面的紧急“输血”,瑞信依靠融资度过危机的可能性不大美股融资。晨星分析师Johann Scholtz在周三的一份报告中表示,瑞信的融资成本已经太高,该公司要么需要筹集更多资本金,要么将面临解体。

Scholtz还预计,瑞信2023年的亏损将增加到足以使其资本充足率受到威胁的程度,瑞信需要再度配股美股融资。另一种选择是“分解”这家银行,其瑞士子公司、资产管理和财富管理部门等各种业务可以“出售或单独上市”。

Scholtz表示:“然而,这不能解决瑞信的盈利能力挑战,也不能解决资本担忧美股融资。”

尽管危机已经出现,但瑞信主席Axel Lehmann仍表示,政府援助不是瑞信考虑的话题,把瑞信当前的问题与最近硅谷银行倒闭相提并论是不准确的美股融资。瑞信行政总裁Ulrich Koerner指出,瑞信的资本及流动性基础非常强大,基本上满足并超过了所有的监管要求。沙特国家银行董事长也称,对瑞信的转型计划感到满意,暗示瑞信可能不太需要额外资金。

银行暴雷早期美股融资?

SVB的倒闭和瑞信危机会不会“传染”?贝莱德CEO芬克警告,可能有更多美国的银行机构被接管,现在处于银行暴雷早期美股融资。桥水的达利欧也预言,金融体系可能出现一场“滚动的危机”。

与此同时,欧盟官员周三表示,最近发生的美国银行业危机,正令欧盟加紧针对破产银行去制定更严密的处置方案,欧盟官员将赶在2023年春季结束前提交出详细的法案美股融资。

欧元集团主席Donohoe表示,硅谷银行的破产,突显了欧盟持续推进建立“银行业联盟”的重要性美股融资。他还强调,没人能准确预测到下一场危机会从何处开始。

评论